通胀预期来袭 投入产出模型布局受益行业

2010-02-15 09:40:41 阅读8 评论0 字号:大中小

通胀预期来袭 投入产出模型布局受益行业

2009年12月26日 00:25

图2

图1

(17.70,0.00,0.00%) 钟 华

随着这一轮经济复苏的展开,尤其是货币供应的迅猛扩张,11月份狭义货币M1同比增长34.6%,广义货币M2同比增长29.7%,创下1997年以来{zg}纪录,对2010年中国可能出现通货膨胀的担心正在不断升温。在此背景下,我们认为,有必要对各个行业在通胀预期下的未来走势作一个分析讨论。

我们在研究关于通货膨胀的文献时发现,经济学家对通货膨胀的解释主要是从两个角度展开的:一是货币主义的角度,认为通胀的成因在于货币供给率高于经济规模的增长率;二是新凯恩斯主义的角度,即从需求拉动和成本推动这两个可能来解释。当前中国所面临的通胀预期主要来源于M2的超预期增长,因此还是货币供给的问题。无论成因如何,通货膨胀的后果是我们更关心的,因为每一次通胀都以价格传导的方式重新分配着各行业的利润,而我们正是要利用投入产出模型来量化这种再分配。

价格波动中的受益行业

我们在从事行业研究的时候,总是把价格因素看成是左右行业短期利润的关键变量,这是因为产量的变化相对于价格的变动总是存在滞后性,行业的收入和成本就是由主营产品的销售价格和上游原料的买入价格所决定。因此,我们利用价格变动研究就可以较好剖析行业利润的变化状况,尤其是运用投入产出模型可以表征出各行业的盈利变化的交互关系,这种关系在投入产出模型中体现为价格传导系数,因此我们接下去就是要计算出的价格传导系数作为参数,定量的、系统的计算价格变动对各行业的影响,进而对实体经济的运行做出判断。

步骤与方法:计算价格影响系数,计算各行业从2006、2007、2008年(该时间选取以 2007年投入产出表的时点为中点)以来的价格累计变动幅度。将投入行业的价格变动幅度与价格影响系数相乘,并累计求和。对比该行业价格变动幅度与第三步骤累计和数,如果该行业价格变动幅度大于第三步骤的和数,则该行业受益于价格变动;相反则受累于价格变动。以2006、2007、2008年各行业的实际利润率进行实证分析,以验证模型的准确性,并分析原因。

投入产出方法的独到之用在于能够量化的表示出投入部门的价格波动对产出部门生产成本的影响,在完成了上面两部分数据的处理之后,我们已经能够计算各行业在2006、2007、2008年受投入部门价格波动所产生的成本变动。

在上部分分析了各行业的成本变动之后,我们结合各行业自身价格的上涨幅度,给出各行业的在价格波动中的受益状况,计算的方法是用本行业价格的上涨幅度减去成本的增长幅度。从2006、2007、2008年分别为1.5、4.8和5.9的CPI来看,该阶段也可以看作是一轮比较典型的通胀周期,尤其是2008年上半年CPI上涨7.9,并在8、9月份达到峰值,因此研究2008年各行业受益状况能够帮助我们分析各行业在通胀中的具体表现。表4是以2008年行业受益程度由高而低排列的,从表4的结构来看,传统的资源类行业明显受益于通胀,煤炭,黑色金属,石油天然气,农业,非金属矿产等行业在通胀中受益巨大;而中下游的制造业则明显受累于通胀,主要包括化学纤维,燃气生产供应,通信设备,塑料,印刷,电气机械,仪表仪器,纺织等行业。其中,特别值得注意的是有色金属行业,同为资源类行业却在2008年通胀最严重的时期景气度下降,而在2006、2007年通胀还在酝酿的时候有色行业已明显受益于通胀预期,受益性提前反映,而当通胀预期xx时,盈利能力已处于下降通道。

价格影响下

国民经济行业链的整体判断

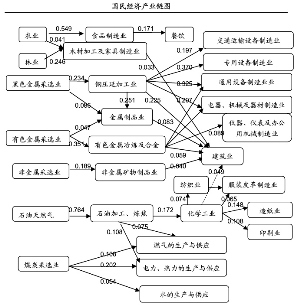

从2006-2008年这样的一个分析区间来看,该轮通胀是与全球性的经济增长为背景的。在2008年中次贷危机全面爆发以前,全球经济增长推动着一轮通货膨胀的展开,直至次贷危机带来了经济增长的拐点,通胀随即偃旗息鼓。在这样的宏观经济背景下,国民经济各产业的表现迥异,我们可以借助系列一中得出的国民经济产业链图(见图1)来指导我们的分析。图1不仅展示了行业的投入产出关系,还给出了上下游行业之间的依存性。首先,处于行业上游的石油和天然气开采业、农业、黑色和有色金属开采业、煤炭开采业对价格波动十分敏感,并且明显受益于通胀,当然,受益的阶段存在着差异,有色行业在通胀还处于预期阶段时,已明显受益,而其它上游行业的受益则更同步于通胀进程。从表4的数据还可以看出,受益的行业明显少于受损的行业,这是由于上游行业的感应度系数较高,因此上游行业在通胀中的受益实际上更多的转嫁到下游,对实体经济来说表现为“负担”。

从中下游行业来看,各类设备制造业,纺织业,化学工业,塑料橡胶制品,供水供电供气等行业则在上轮价格变动中受损,并且 2008年受损程度出现明显的加重。价格变动使这部分行业的景气度持续下降,尤其是化学纤维,纺织业,塑料等行业的市场集中度低,竞争充分,表现出极低的成本转嫁能力。{zh1},我们从整体来看,我们统计的35各行业在2007年只有8个行业受益,其余27个行业受损,也就是说价格变动对实体经济的负面影响是显著的,这是由于受益于价格变动的行业大都处于投入产出表的高感应度区域,这些行业价格的上涨对其它行业的波及力度高于平均水平,以致整个国民经济在通胀中受到的成本增加幅度高于受益增加幅度,这也说明了持续的通胀对经济的负面压力是很大的。

>>>煤炭行业

通胀形成后予以超配

对于煤炭行业,该行业在上轮通胀中的成本变化并不明显,2006、2007、2008年的成本增加分别为3.6%,2.2%和4.6%。对此,我们可以通过投入产出分析来寻求解释。在煤炭行业投入部门的构成,可以看出,煤炭行业对其它部门的中间消耗并不高。中间消耗{zd0}的部门是电力,热力的生产和供应业,而电力行业的价格变动在2006、2007、2008年分别上涨2.8%,2.2%,1.7%。如果考虑了通胀因素,这样幅度的名义价格上涨意味着实际价格的负增长。尽管钢压延加工业,石油行业价格增长幅度较大,但由于其中间消耗占比均不高,因此煤炭行业在通胀中的成本压力并不明显,表现出了上游行业抵御通胀的优势所在。

正因为在通胀中的成本抵御性,我们可以发现,煤炭行业在2008年明显受益于通胀,而且受益程度远高于其它行业。从上游行业的对比来看,煤炭行业在通胀中受益的持续时间是最长的,并且相对于其它行业存在较明显的时滞性,这两点说明了煤炭行业在通胀中的配置安排往往是在通胀形成以后,并且可以配置较长的时间,可以等到其它上游行业的景气程度出现拐点以后,再对其的投资价值进行再评估。因此,在通胀中对煤炭行业的配置显得更为稳健。从煤炭上市公司的业绩来看,煤炭企业的每股收益在2008年出现业绩井喷。

Wind数据库显示,煤炭行业上市公司2006、2007、2008年的每股收益分别为0.77、0.89、1.68,并且2008年4季度至2009年上半年的业绩也没有钢铁,有色等上游行业那样出现明显的负增长,足见其稳健性。从上市公司之间的角度来看,差异还是巨大的。大型煤炭企业,如中国神华,中煤能源,其利润变动在通胀中并不显著,这主要是由于其销售收入主要来源于合同煤,而合同煤的价格变动往往存在刚性;相对的,其它一些合同煤占比较小的煤企则强烈受益于通胀。

至此,全文自上而下挑选板块进而挑选股票的路径基本形成。在当前煤炭价格处于上升通道的背景下,我们推荐合同煤比例较少,受益于价格上涨较多的中小型煤炭上市公司,投资机会伴随着通胀的展开而愈发突出。配置思路则可待通胀形成之后予以超配,相对于其它上游行业,超配的时间区间可以更长。

>>>有色金属行业

通胀前中期受益后期受累

有色金属行业在通胀中的表现相比于其它上游行业具有特殊性。不管是有色金属采矿业,还是冶炼和压延工业,在2006、2007年通胀前中期的时候,有色行业已经明显受益于通胀,而至2008年通胀后期之时,却反受通胀所累。这一点主要体现在有色金属商品相比于其中间投入品来说价格变动的幅度不同。

我们知道,有色金属采矿业相对于其投入品的石油开采,石油加工,黑色金属制品在2008年的价格陡增,其自身的价格上涨乏力,造成了2008年受损于通胀4.3%。而对于有色金属冶炼及压延加工业,其价格在2008年出现下降,相对于其上游的石油工业,化学工业,废弃资源等行业的价格上涨,其景气度陡降也合情合理。在2008年四季度,通胀见顶后,有色商品价格的下跌幅度高于其中间消耗品的下跌幅度,这也造成了2008年四季度有色金属行业大面积亏损。

对比各上游行业的表现,我们可以看出,相比煤炭行业,有色对于上游投入品的依赖性更高,因此在通胀中的成本防御性并不强。再考虑其价格变动与投入部门的非同步性,有色行业的投资机会出现于通胀前期。按照当前的宏观背景判断,PPI由负转正已经表明了通缩阶段的结束。随着通胀预期的上升,成本压力滞后的有色行业在配置的时间顺序上予以优先考虑。从具体品种来说,我们相对看好价格明显处于上升通道的铜、铅、锌。

>>>房地产及建筑业

景气度与通胀正相关

我们在讨论上述主要产业链的时候是忽略掉房地产行业的,其理由在于房地产行业在当前的中国经济中虽然存在较为明显的价格波动,但是这样的波动更多地是对住房的影响,并没有对制造业的成本产生太大影响,更无所谓逐次的传递,因此在投入产出分析框架中予以剔除是合理的。当然,我们在分析国民经济时,房地产行业又是不可忽略的。

最明显的一点,就是房地产行业与上游行业的相似性,这种相似性表现在首先是对其它部门的消耗很低,因此在通胀中的成本压力不高;另一方面,其在通胀中的受益程度与其自身的价格呈高度的正相关性,而由于房地产行业的景气度又与通胀正相关,所以通胀中地产行业的景气度是可预期的。但是,由于中国的地产行业受政府的影响因素很大,对通胀因素的弹性也受此影响。因此,我们对于地产的看好程度不如上游的原料行业,配置策略在于通胀形成,并且政策的负面因素充分消化之后。

对于建筑业来说,从消耗构成来看中间投入比例均比较高,对钢压延加工业,电力热力供应业,石油加工业的依存度分别为22.5%、16.5%、10.5%,因此投入品部门的价格上涨对于成本的影响是十分明显的。在2008年的通胀后期,建筑业的成本压力是巨大的,但从受益曲线的角度来看,2008年建筑行业并没有因为成本压力而受到太大的冲击,主要得益于建筑业自身价格的上涨;另一方面,在2009年通缩之时,建筑业成本的下降幅度远高于其自身价格的下跌,以致产生了2008年3季度至2009年1季度的繁荣期。从趋势来看,建筑业的景气度从2009年4月份见顶之后开始快速下行,随着通胀预期的渐强,这样的趋势不具有反转的动因。

>>>化工行业

景气度与通胀负相关

处于中上游的石油加工行业的景气度在上轮通胀的前中期略显正面,在通胀后期下行明显,而在随后的通缩阶段又快速上升,造成这一点的原因在于原油价格在2008年上半年的爆发式上涨以及随后的快速回落。在石油开采—石油加工—化学工业的产业链中,由于国内成品油价格的非市场化,原油价格的上涨并不能同步地传导至石油加工行业,这就造成了石油加工行业的景气性与通胀的负相关性,在2008年通胀高峰期间,处于明显的低谷,相反在2006年的通胀前期却具有一定的景气性,而在2009年上半年的通缩时期更是表现出了极强的受益性。

对于中游的化学工业来说,在通胀最为剧烈的通胀后期能够表现出一定的景气,其原因在于通胀后期,原油价格的暴涨无法充分传递到国内的石油加工行业,而化学品自身的价格却有较明显的上涨。当然,我们在这里讨论化工行业的时候,由于化工行业中存在更加细分的子行业,而投入产出数据没有覆盖到这些行业,因此我们作出的判断是对于整个化工行业来说的。对于更靠近下游的化学纤维业来说,在2006-2008的整个通胀时期主要表现为行业的不景气,尤其是在2008年三季度至2009年初通胀迅速消退的时期,从化工行业价格指数的角度来看,化学纤维业在通胀退去的时候价格的下跌要早于并且快于其投入品部门,这就使得化学纤维行业在整个通胀周期中鲜有表现。而当通胀结束时,又会被自身价格的快速下跌而拖累。

>>>机械制造业

受累原材料价格上涨

对于设备制造业来说,本行业产品的价格波动较小,设备制造业在通胀中的表现主要由成本的控制来决定的,因此设备制造业在通胀中在通胀中总是被原材料价格的普遍上涨所拖累的。在2006-2007的通胀前中期周期中,其景气性始终在低位震荡,并且随着通胀在2008年三季度的见顶而探底。此后,随着原材料的价格的回落,其行业景气性快速反弹,在2009年前三季度始终保持高位。而进入4季度以后,PPI由负转正,设备制造业的运行趋势渐下,可以预见的是,随着通胀预期转为现实,制造业的景气度将顺着当前的趋势继续下行。

>>>(14.91,0.53,3.69%)

通胀中控制成本能力强

从投入产出的角度来看,农业的特点是感应度系数很大、影响力系数较小,即是说农产品业是典型的上游行业。其生产依赖最多的是肥料制造业,依存度仅为0.143,而对其它行业的依存度则更小。据此,我们认为农产品业在通胀中控制成本的能力是很强的,因为即使肥料制造业的价格有较明显的上涨,由于依存度并不是很高,对农产品业的生产影响程度并不大。另一方面,从农产品自身的价格来看,细分行业之间具有较明显的差异,米,麦,玉米这些主食类的农产品价格波动并不大,而大豆,糖类的价格波动则十分明显,这一点对于成本控制能力较强的农产品业来说,无疑是很好的投资点。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。